Lassen Sie sich von uns beraten!

Die richtige Absicherung für Sie und Ihre Liebsten.

Die Berufsunfähigkeitsversicherung

Was ist die private Berufsunfähigkeitsversicherung?

Bei Berufsunfähigkeit, fallen in der Regel Einnahmen aus Lohn und Gehalt weg oder sind sehr stark gemindert. Meist kommen weitere finanzielle Belastungen hinzu, beispielsweise für medizinische Versorgung oder Betreuung. Besonders schwerwiegend ist das für junge Leute mit nur geringem Finanzpolster, für Familien mit Alleinverdiener oder für Singles.

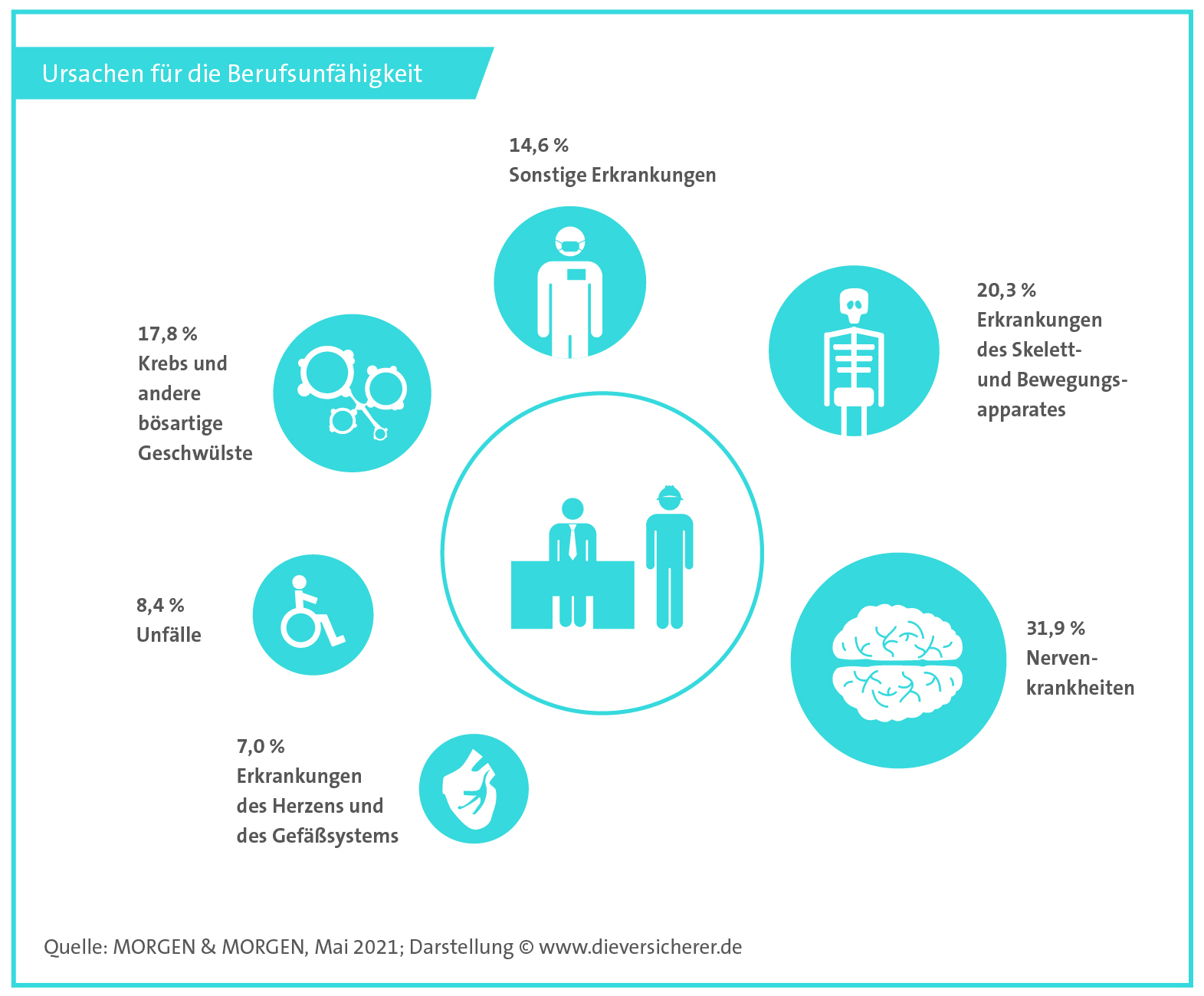

Bei vielen handwerklichen Berufen ist das Risiko, berufsunfähig zu werden, besonders hoch. Aber auch Menschen, die nicht körperlich arbeiten, laufen Gefahr, berufsunfähig zu werden, zum Beispiel durch psychische Erkrankungen – mittlerweile die häufigste Ursache von Berufsunfähigkeit.

Eine Berufsunfähigkeitsversicherung (Kurzform: BU-Versicherung) kann die finanzielle Lücke schließen. Das ist umso wichtiger, da die Leistungen aus der gesetzlichen Rentenversicherung in der Vergangenheit deutlich reduziert wurden (wie etwa bei der Erwerbsminderungsrente).

Das bedeutet: Praktisch jeder, der von seinem Einkommen abhängig ist, kommt um eine zusätzliche Absicherung nicht herum, um im Fall einer Berufsunfähigkeit seinen gewohnten Lebensstandard halten zu können.

Der Gesetzgeber hat die Berufsunfähigkeit im Versicherungsvertragsgesetz folgendermaßen definiert:

„Berufsunfähig ist, wer seinen zuletzt ausgeübten Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war, infolge Krankheit, Körperverletzung oder mehr als altersentsprechendem Kräfteverfall ganz oder teilweise voraussichtlich auf Dauer nicht mehr ausüben kann.

Als weitere Voraussetzung (…) kann vereinbart werden, dass die versicherte Person auch keine andere Tätigkeit ausübt oder ausüben kann, die zu übernehmen sie auf Grund ihrer Ausbildung und Fähigkeiten in der Lage ist und die ihrer bisherigen Lebensstellung entspricht.“

Unter den Anbietern von Berufsunfähigkeitsversicherungen gibt es allerdings keine einheitliche Definition des Begriffs.

Was leistet die private Berufsunfähigkeitsversicherung?

Die private Berufsunfähigkeitsversicherung zahlt einem berufstätigen Versicherten in der Regel eine BU-Rente, wenn er wegen einer Krankheit oder eines Unfalls zu mindestens 50 Prozent berufsunfähig ist. Auch wer pflegebedürftig ist, kann als berufsunfähig gelten. Wann dies genau der Fall ist, hängt von der vertraglichen Vereinbarung ab.

Achtung: Die Versicherer möchten ihren Kunden sowohl eine preiswerte Basisabsicherung als auch einen umfassenden Versicherungsschutz anbieten. Deshalb verwenden sie in ihren Verträgen oft unterschiedliche Definitionen dafür, was eine Berufsunfähigkeit ausmacht.

Die Risikoprüfung in der Berufsunfähigkeitsversicherung

Ein entscheidender Punkt bei der Gestaltung der Berufsunfähigkeitsversicherung ist die Frage: Wie groß ist das Risiko des Antragstellers, berufsunfähig zu werden? Ob und zu welchen Bedingungen man Versicherungsschutz erhält, ist deshalb abhängig von:

- Gesundheitszustand, aktuellen Krankheiten bzw. Vorerkrankungen

- Alter

- ausgeübtem Beruf (häufig haben die Versicherungsunternehmen „Berufskataloge“, die das Risiko der Tätigkeiten berücksichtigen.)

- risikoreichen Hobbys

Um diese individuellen Lebensumstände richtig zu bewerten, erfolgt vor dem Abschluss einer BU-Versicherung einmalig die sogenannte Risikoprüfung. Dabei wird man vom Versicherer aufgefordert, schriftlich verschiedene Fragen zum Gesundheitszustand und zur Krankheitsvorgeschichte zu beantworten. Diese Fragen beziehen sich in der Regel auf fünf bis zehn Jahre vor Antragstellung. Liegen risikorelevante Einschränkungen vor, zum Beispiel Allergien, müssen darüber auf einem zusätzlichen Fragebogen weitere Angaben gemacht werden.

Anhand dieser Angaben wird das Risikoprofil des Kunden ermittelt. Basierend darauf legt der Versicherer einen Beitrag für die Berufsunfähigkeitsversicherung fest, der dann für die gesamte Vertragslaufzeit garantiert ist.

Wie wird die Berufsunfähigkeit festgestellt?

Wer aufgrund eines Unfalls oder einer Krankheit nicht mehr arbeiten kann und ohne Einkommen dasteht, hat mit einer Berufsunfähigkeitsversicherung gut vorgesorgt. Doch die Versicherung zahlt nicht automatisch: Zunächst muss ein Arzt feststellen, dass beim Versicherten eine Erkrankung vorliegt. Die Diagnose wird durch Melde- oder Fragebögen des Versicherers überprüft. Gegebenenfalls kann der Versicherer auch einen anderen Arzt zur weiteren Prüfung beauftragen.

Kommt dieser zu dem Ergebnis, dass keine Berufsunfähigkeit vorliegt, kann der Versicherte einen Gutachter einschalten: Das Versicherungsunternehmen schlägt zum Beispiel drei Ärzte vor, die in der Nähe des Betroffenen praktizieren. Der Versicherte wählt einen aus und der erstellt dann ein Gutachten.

Welche weiteren Möglichkeiten gibt es, seine Arbeitskraft zu schützen?

Die gesetzliche Erwerbsminderungsrente reicht nicht aus und die Berufsunfähigkeitsversicherung als Absicherung ist nicht die ideale Option? Je nach Beruf und individuellem Bedürfnis kommen auch andere private Versicherungen in Frage, wie Arbeitnehmer das Risiko des Einkommensverlustes abdecken können. Dazu zählen unter anderem folgende Versicherungen:

- Die Grundfähigkeitsversicherung: Bei der Grundfähigkeitsversicherung werden bestimmte grundlegende Fähigkeiten versichert. Dazu zählen zum Beispiel das Sehen, Sprechen, Gehen, Autofahren oder Treppensteigen. Wer Fähigkeiten verliert, die im Vertrag bestimmt wurden, bekommt von der Versicherung eine vertraglich vereinbarte monatliche Rente ausgezahlt.

- Die Erwerbsunfähigkeitsversicherung kann etwa für Personen in körperlich anstrengenden Berufen sinnvoll sein.

- Auch die Leistungen einer privaten Unfallversicherunghelfen Arbeitnehmern weiter, sollten sie aufgrund eines Unfalls nicht mehr arbeiten können (u.a. auch mit monatlichen Rente

- Die Anbieter von Dread-Disease-Versicherungenleisten, wenn eine schwere Krankheit wie etwa Krebs oder Multiple Sklerose die Ursache einer Berufsunfähigkeit ist.

- Multi-Risk-Versicherungensorgen für einen Rundumschutz gegen Erkrankungen und Unfälle, indem sie verschiedene Bausteine aus den anderen Versicherungen kombinieren.

Profitieren Sie von unserer Erfahrung

Kontaktieren Sie uns

Teilen Sie uns Ihr Anliegen mit. Gerne beraten wir Sie ganzheitlich und auch punktuell zu akuten Versicherungsthemen.