Die Riester-Rente

Was ist die Riester-Rente?

Die gesetzliche Rente reicht höchstwahrscheinlich in Zukunft nicht mehr aus, den gewohnten Lebensstandard im Alter zu halten. Eigenverantwortliches Handeln bei der Altersvorsorge ist gefragt. Der Staat hat aus diesem Grund die Riester-Rente entwickelt.

Die Riester-Rente unterstützt die Menschen dabei, sich eine private Altersvorsorge aufzubauen und so Einschnitte in der gesetzlichen Rentenversicherung auszugleichen. Entscheidender Vorteil: Diese private Rente wird staatlich gefördert.

Wie funktioniert die Riester-Förderung?

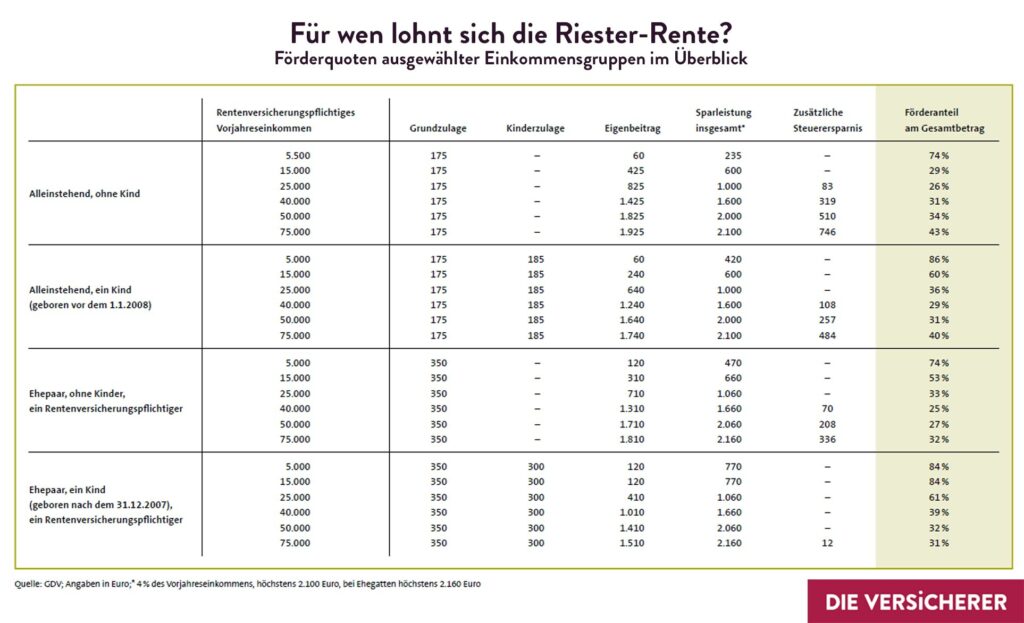

Riester-Verträge als Form der privaten Altersvorsorge werden durch staatliche Zuschüsse und steuerliche Vorteile gefördert. Vor allem Familien und Bezieher bzw. Bezieherinnen geringer Einkommen profitieren von der Förderung, die der Staat zahlt. Dazu wurden verschiedene Arten der staatlichen Förderung entwickelt, wie Riester-Sparer konkret unterstützt werden:

Die staatliche Zulage

Der Staat fördert die Riester-Rente, indem er die Einzahlungen des Kunden oder der Kundin durch Zulagen aufstockt. Die Zulagen setzen sich aus einer Grund- und einer Kinderzulage zusammen:

- Die jährliche Grundzulage beträgt ab dem Beitragsjahr 2018 175 Euro pro Person.

- Die Kinderzulage beträgt 300 Euro pro Kind und Jahr (für vor dem 1.1.2008 geborene Kinder 185 Euro pro Jahr).

Die Zulagen werden direkt auf den Riester-Vertrag überwiesen.

Wichtig: Die Kinderzulage wird nur gezahlt, wenn für das jeweilige Kind gegenüber dem Zulageberechtigten Kindergeld festgesetzt wurde. Entfällt der Anspruch auf Kindergeld, wird die Kinderzulage gestrichen. Eventuell zu viel gezahlte Zulagen müssen zurückerstattet werden.

Der Berufseinsteiger-Bonus

Für junge Berufseinsteiger/-innen bis zum 25. Lebensjahr lohnt sich diese Form der Altersvorsorge besonders. Sie erhalten neben den Zulagen einen einmaligen Bonus von 200 Euro.

Die Steuerersparnis

Die Riester-Rente kann auch Vorteile bei der Einkommensteuer bringen. Denn die eingezahlten Beiträge und die staatlichen Zulagen können als Sonderausgaben bei der Einkommensteuer geltend gemacht werden. Dazu muss bei der Einkommensteuererklärung die Anlage AV ausgefüllt werden.

Das Finanzamt prüft dann, ob die Steuerersparnis über den Sonderausgabenabzug höher ist als die Zulage („Günstigerprüfung“). Ist der Sonderausgabenabzug lohnender, führt das zu einer zusätzlichen Steuerermäßigung.

Wer profitiert vom Sonderausgabenabzug?

Ob sich der Sonderausgabenabzug lohnt oder nicht, hängt vom Familienstand, der Anzahl der Kinder und dem Einkommen ab. In der Regel profitieren vor allem Singles ohne Kinder davon. Bei Familien mit vielen Kindern ist die Riester-Förderung über die Zulage aber insgesamt deutlich höher.

Mindest- und Höchstbeiträge bei Riester

Der Mindesteigenbeitrag beträgt 4 Prozent der erzielten Einkünfte in einem Jahr abzüglich der staatlichen Zulage. Wer will, kann auch mehr in seine Riester-Rente einzahlen. Die staatliche Förderung ist jedoch auf den Höchstbetrag des Sonderausgabenabzugs begrenzt – pro Jahr 2.100 Euro einschließlich Zulage. Für Beamte gilt: Um den Eigenbeitrag zu ermitteln, muss die Besoldungsstelle die Höhe des Vorjahreseinkommens im ersten Quartal jedes Jahres an die Zentrale Zulagenstelle für Altersvermögen (ZfA) übermitteln. Das geht nur, wenn der Beamte seiner Besoldungsstelle eine Einwilligung erteilt hat.

Für wen ist die Riester-Rente als Altersvorsorge sinnvoll?

Wie stark man von den Vorteilen der Riester-Rente profitieren kann, hängt von der beruflichen Situation, dem Einkommen und der Anzahl der Kinder ab. Wegen der personenbezogenen Förderung ist Riester für Geringverdiener besonders sinnvoll. Fast 40 Prozent der geförderten Riester-Sparer verdienen weniger als 20.000 Euro pro Jahr. Unter der Einkommensgrenze von 30.000 Euro liegen annähernd 60 Prozent.

Die Rentenphase: Was gilt bei der Steuer?

Wie werden die Riesterrenten besteuert?

Auszahlungen aus Riester-Verträgen werden inklusive Zulagen und Erträgen in voller Höhe besteuert. Dies gilt immer dann, wenn die Beiträge gefördert wurden. Das gilt auch für den Vorsorgevertrag eines Ehepartners/Lebenspartners, der nicht selbst, sondern nur „abgeleitet förderberechtigt“ ist. Rentenleistungen, denen nicht geförderte Beiträge zugrunde liegen, etwa weil der Vertragspartner nicht zu den Förderberechtigten gehört, werden mit ihrem Ertragsanteil versteuert.

Teilauszahlung, Kapitalabfindung und Jahresrente

Mit Beginn der Rente dürfen einmalig maximal 30 Prozent des Altersvorsorgevermögens aus der Riester-Rente entnommen werden (z. B. wer bei Eintritt in den Ruhestand eine größere Geldsumme braucht). Wer eine sogenannte Kleinbetragsrente zu erwarten hat (nicht mehr als 32,90 Euro/Monat, Stand 2021), kann sich das Geld wahlweise auch als Kapitalabfindung auszahlen lassen – ohne die staatliche Förderung zu gefährden. In diesem Fall wird keine lebenslange Rente ausgezahlt, sondern der Vertrag endet mit Auszahlung der gesamten Vorsorgesumme. Auch können Versicherte statt der maximal zwölf Monatsrenten eine einmalige Jahresrente wählen. In beiden Fällen werden die Kapitalauszahlungen in voller Höhe mit dem persönlichen Steuersatz besteuert (nachgelagerte Besteuerung).

Selbstgenutztes Wohneigentum („Wohn-Riester“)

Kapital, das aus Riester-Verträgen in selbst genutztes Wohneigentum fließt, wird fiktiv nachgelagert besteuert. Die Zentrale Zulagenstelle für Altersvermögen führt zu diesem Zweck ein sogenanntes „Wohnförderkonto“. Die auf das Wohnförderkonto gebuchten Gelder (Eigenbeiträge plus Zulagen) werden jeweils am Jahresende mit 2 Prozent verzinst. Die Zinsen erhöhen den Stand des Wohnförderkontos und damit die später zu zahlende Steuerschuld.

0 Kommentare